I. Hoàn thuế thu nhập cá nhân (TNCN) là gì?

Hoàn thuế TNCN hiểu theo một cách đơn giản là bước mà Nhà nước sẽ trả lại bạn một phần tiền thuế đã thu từ bạn nếu bạn thuộc một trong các trường hợp theo quy định của pháp luật.

I. Điều kiện hoàn thuế thu nhập cá nhân

Theo quy định tại Điều 23 Thông tư 92/2015/TT-BTC, điều kiện được hoàn thuế TNCN bao gồm:

- Những cá nhân đã có mã số thuế (MST) tại thời điểm đề nghị hoàn thuế mới được hoàn thuế TNCN.

- Những cá nhân đã ủy quyền quyết toán thuế cho tổ chức trả thu nhập thì hoàn thuế phải được thực hiện thông qua tổ chức đó.

- Đối với cá nhân không thuộc diện ủy quyền quyết toán thuế thì phải trực tiếp kê khai với cơ quan thuế hoặc có thể nộp bù trừ vào kỳ kế tiếp.

Các trường hợp được hoàn thuế TNCN:

- Số tiền thuế đã nộp lớn hơn số thuế phải nộp.

- Cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế

- Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

III. Cách đăng ký tài khoản giao dịch thuế điện tử cá nhân

Để hoàn thuế online, bắt buộc bạn phải có tài khoản thuế điện tử. Hiện tại có 4 cách để đăng ký bao gồm: đăng ký trên Cổng Dịch vụ công Quốc gia, Cổng thuế điện tử Việt Nam, đăng ký trực tiếp tại Cơ quan Thuế, đăng ký qua ứng dụng HCM Tax.

| Cách đăng ký | Hình thức đăng ký | Đối tượng áp dụng |

| Dịch vụ công Quốc gia (khuyến nghị) | Online | Tất cả các đối tượng |

| Cổng thuế điện tử Việt Nam | Online kết hợp xác thực tài khoản tại Cơ quan Thuế | Tất cả các đối tượng |

| Cơ quan Thuế | Tại cơ quan Thuế | Tất cả các đối tượng |

| Ứng dụng HCM Tax (khuyến nghị) | Online | Chỉ áp dụng cho người nộp thuế có cơ quan thuế quản lý tại Hồ Chí Minh (Kiểm tra cơ quan Thuế có thuộc HCM) |

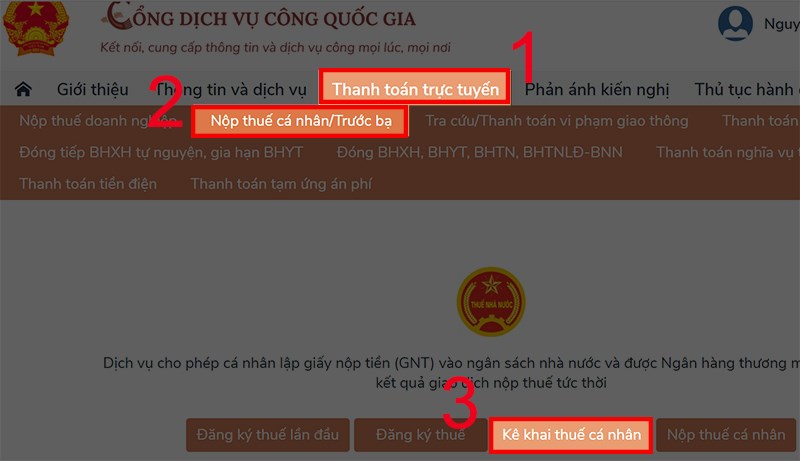

Bước 1: Nếu chưa có tài khoản DVCQG, tham khảo: Cách đăng ký tài khoản cổng Dịch vụ công Quốc gia > Sau khi đăng ký xong, đăng nhập vào trang CDVCQG, nhấn chọn mục Thanh toán trực tuyến. Chọn tiếp mục Nộp thuế cá nhân/Trước bạ. Sau đó, chọn Kê khai thuế cá nhân.

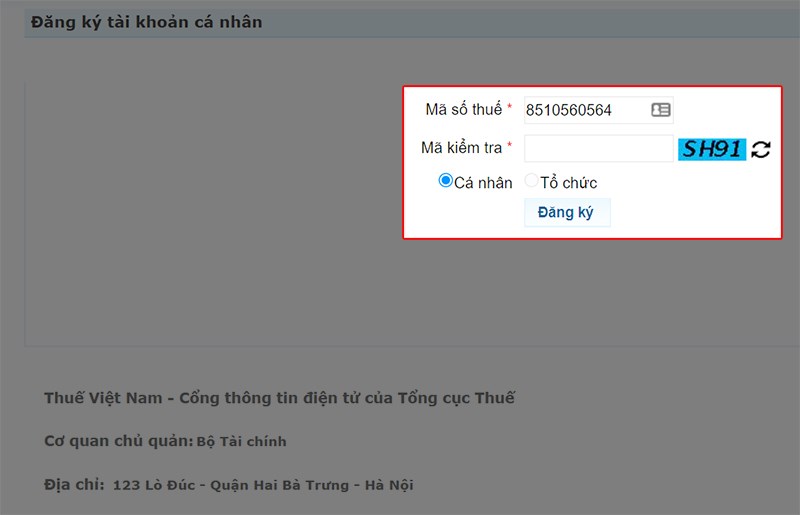

Bước 2: Nhập thông tin mã số thuế, mã kiểm tra (do hệ thống cung cấp), tick chọn Cá nhân (nếu là MST cá nhân), Tổ chức (nếu là MST của tổ chức). Sau đó nhấn Đăng ký.

Bước 3: Lúc này, hệ thống sẽ hiển thị các thông tin đăng ký của bạn.

- Trường hợp CMT/CCCD đã đăng ký với Cổng DVCQG khác với CMT/CCCD theo thông tin MST: Hệ thống hiển thị ra cảnh báo: “Sổ CMTND/CCCD không khớp giữa Công DVCQG với thông tin của cơ quan thuế. Đề nghị thực hiện thay đổi thông tin với cơ quan thuế” và không cho đăng ký.

- Trường hợp CMT/CCCD đã đăng ký với Cổng DVCQG trùng khớp với CMT/CCCD theo thông tin MST: Hệ thống tự động hiển thị các thông tin Mã số thuế, Tên cá nhân, Tỉnh/thành phổ cư trú, Chứng minh thư, Cơ quan thuế quản lý theo thông tin MST.

Với những thông tin còn trống, hãy điền đầy đủ vào. Sau đó nhấn Tiếp tục.

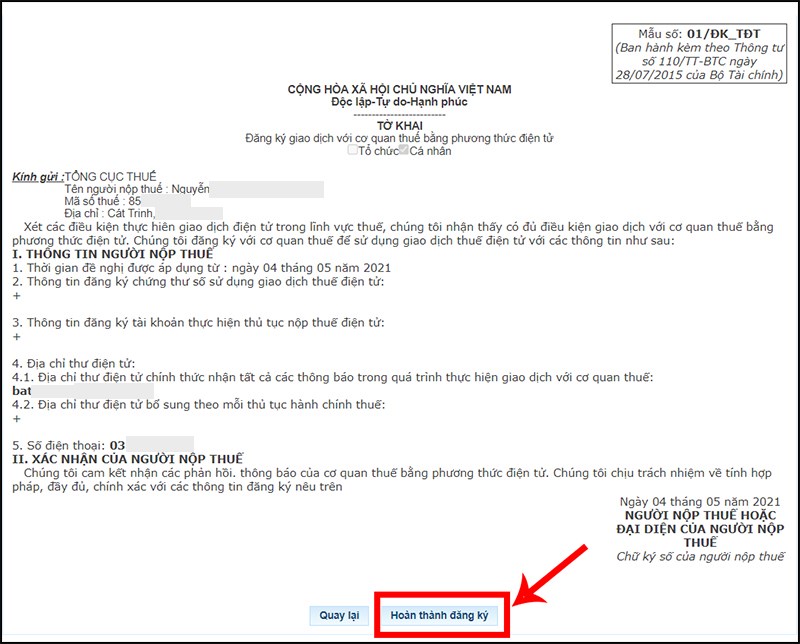

Bước 4: Hệ thống sẽ hiển thị thông tin tờ khai Đăng ký giao dịch với cơ quan thuế bằng phương thức điện tử. Bạn hãy kiểm tra lại toàn bộ thông tin lần nữa và nhấn vào Hoàn thành đăng ký.

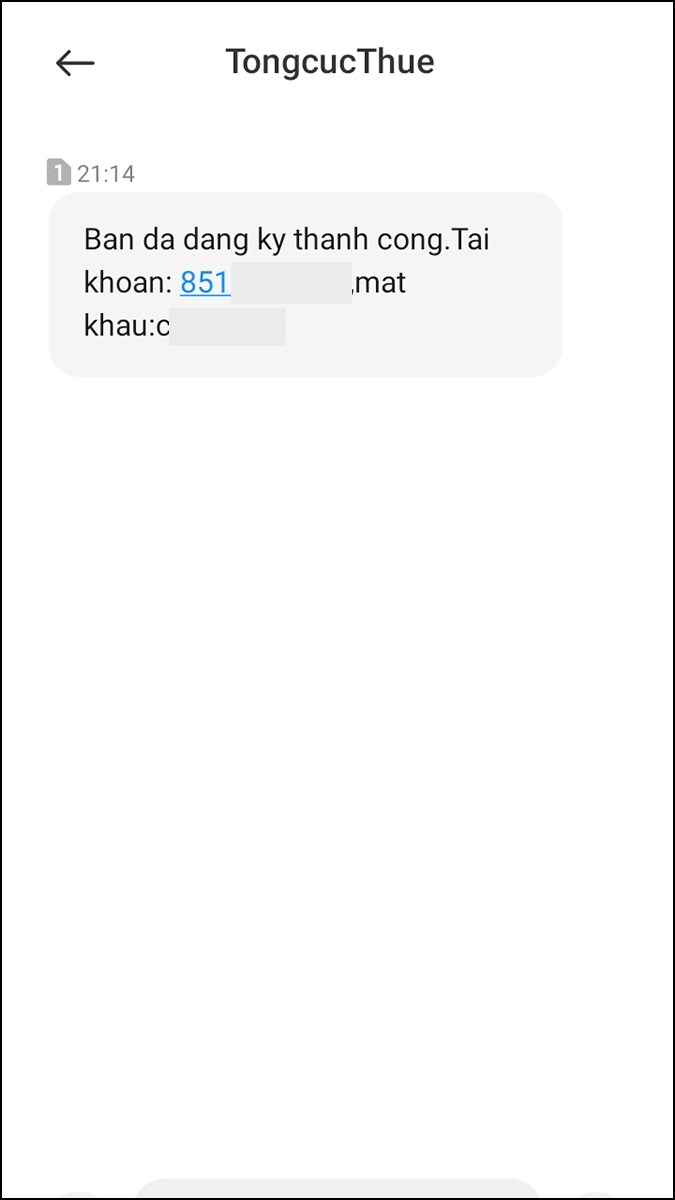

Bước 5: Hệ thống sẽ hiển thị thông báo đăng ký thành công. Tài khoản, mật khẩu sẽ được gửi về số điện thoại đã đăng ký. Bạn hãy tiến hành đăng nhập vào trang thuế điện tử và đổi mật khẩu mới. Sau đó, sử dụng dịch vụ theo nhu cầu, mục đích của mình.

IV. Hướng dẫn xác thực, kích hoạt tài khoản giao dịch thuế điện tử

Đối với các cách đăng ký Cổng thuế điện tử Việt Nam; Cơ quan Thuế để có thể tham gia và sử dụng các dịch vụ hoàn thuế, quyết toán thuế TNCN,... trên cổng thuế Việt Nam, thì tài khoản của bạn cần được Cơ quan Thuế xác thực.

1. Qua Zalo

Bạn kết bạn với tài khoản Zalo có số điện thoại: 0704 624 861 gửi ảnh CMND/CCCD/Hộ chiếu mặt trước và mặt sau + Mã số thuế của bạn để được hỗ trợ xác thực tài khoản miễn phí.

Đây là số điện thoại Zalo của cơ quan thuế, nên bạn có thể yên tâm.

2. Đến trực tiếp Cơ quan Thuế

Bạn mang theo CMND/CCCD/Hộ chiếu đến bộ phận Một cửa, cung cấp MST cho cán bộ thuế (CBT) đồng thời cung cấp cho CBT thông tin số điện thoại, địa chỉ email (nếu có thay đổi) để CBT xác nhận tài khoản. Nhận bản đăng ký mẫu 01/ĐK-TĐT do CBT in từ ứng dụng, kiểm tra lại thông tin và ký vào bản đăng ký gửi CBT.

V. Thủ tục nộp hồ sơ hoàn thuế

Sau khi có được tài khoản Thuế điện tử, bạn tiếp tục đển thao tác hoàn thuế theo hướng dẫn sau:

Hướng dẫn được thực hiện trên máy tính HP. Bạn có thể thao tác tương tự trên các dòng máy tính khác có cài đặt phần mềm đọc file XML.

1. Hướng dẫn nhanh

- Vào địa chỉ đăng nhập trang Thuế điện tử, nhập MST, mã kiểm tra và nhấn Tiếp tục.

- Nhập mật khẩu và nhấn Đăng nhập để vào trang Thuế điện tử.

- Chọn Quyết toán thuế, chọn tiếp Kê khai trực tuyến.

- Điền nội dung kê khai trực tuyến và chọn Tiếp tục.

- Khai tờ khai quyết toán thuế và chọn Kết xuất XML.

- Chọn Nộp tờ khai, nhập mã kiểm tra và nhấn Tiếp tục.

- In tờ khai vừa kết xuất, kèm theo CMND, chứng từ khấu trừ thuế đến nộp tại Bộ phận một của của Cơ quan thuế đã nộp tờ khai online.

2. Hướng dẫm chi tiết

Bước 1: Bạn vào địa chỉ đăng nhập trang Thuế điện tử, nhập MST, mã kiểm tra và nhấn Tiếp tục.

Nếu bạn chưa có tài khoản, hãy tham khảo: Cách đăng ký tài khoản nộp thuế điện tử

Nhập MST, mã kiểm tra và nhấn Tiếp tục

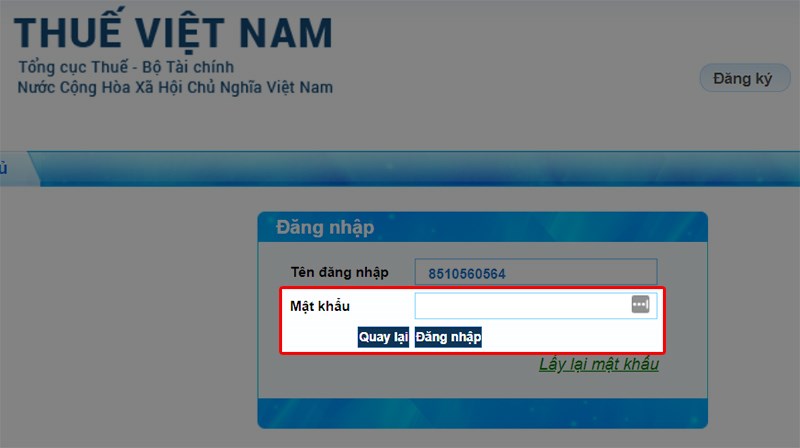

Bước 2: Nhập mật khẩu và chọn Đăng nhập để truy cập vào trang Thuế điện tử.

Nhập mật khẩu và chọn Đăng nhập

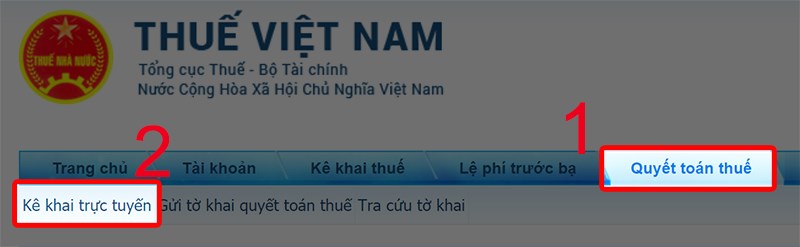

Bước 3: Chọn vào mục Quyết toán thuế. Tiếp đó, chọn Kê khai trực tuyến để tiến hành kê khai thuế.

Chọn Quyết toán thuế, chọn Kê khai trực tuyến

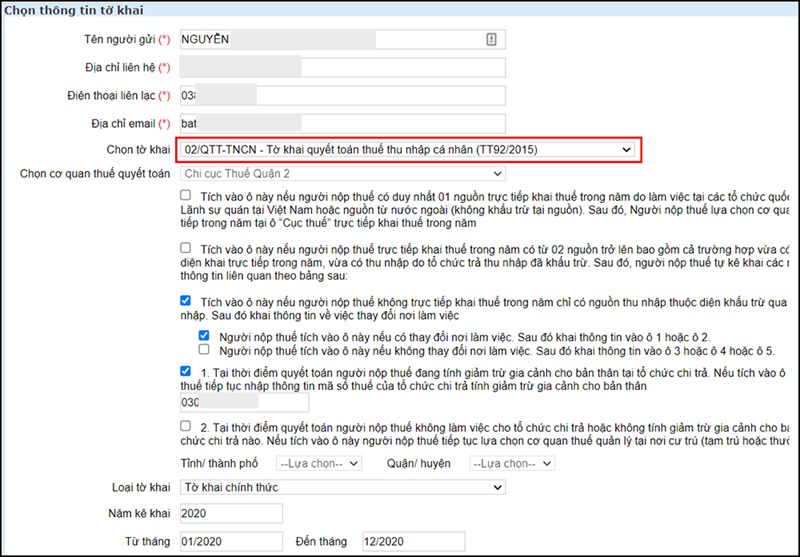

Bước 4: Điền thông tin tờ khai trực tuyến, gồm:

- Tên người nộp thuế: điền họ tên của người tự quyết toán

- Địa chỉ liên hệ: Nhập địa chỉ thường trú hoặc tạm trú

- Điện thoại liên lạc: điền số điện thoại của người tự quyết toán

- Địa chỉ email: điền email của người tự quyết toán

- Chọn tờ khai: 02/QTT-TNCN-Tờ khai quyết toán thuế TNCN(TT92/2015)

- Chọn cơ quan quyết toán: Tùy vào trường hợp của các bạn để tick chọn vào các mục bên dưới. Ví dụ trong bài này, mình chọn trường hợp cá nhân làm việc 2 nơi (có thay đổi nơi làm việc), đã khấu trừ thuế tại nguồn.

- Sau khi nhập mã số thuế của cơ quan khẩu trừ tại nguồn, hệ thống sẽ tự động nhận diện cơ quan quyết toán.

- Loại tờ khai: Tờ khai chính thức.

- Năm kê khai: 2020, từ tháng 01/2020 đến tháng 12/2020.

Điền thông tin tờ khai trực tuyến

Lưu ý: Trường hợp người nộp thuế thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì người nộp thuế nộp hồ sơ xét giảm thuế đến cơ quan thuế nơi nộp hồ sơ quyết toán thuế trực tiếp.

Bước 5: Nhấn Tiếp tục.

Nhấn Tiếp tục

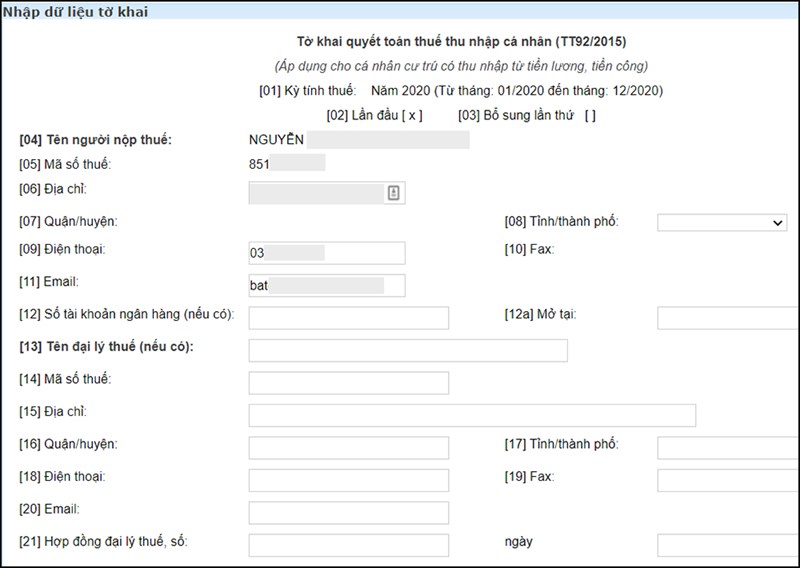

Bước 6: Khai tờ khai quyết toán thuế:

- Từ [01] đến [06]: Hệ thống tự động nhập.

- Từ [07] đến [08]: Chọn tỉnh, thành phố ở mục [08] trước, sau đó chọn quận huyện ở mục [07] (Địa chỉ thường trú)

- Từ [09]: Điền số điện thoại của người nộp thuế (NTT) (Bắt buộc điền)

- Từ [10]: Fax: Không bắt buộc

- Từ [11]: Điền địa chỉ email của NNT. (Bắt buộc điền)

- Từ [12]: Số tài khoản ngân hàng (nếu có). Không bắt buộc.

- Từ [12a]: Mở tại: Ngân hàng mở tại đâu thì đánh vào đó.

- Từ [13] đến [21]: Thông tin đại lý thuế (nếu không có thì bỏ qua).

Kiểm tra và điền nội dung từ mục 01 đến 21

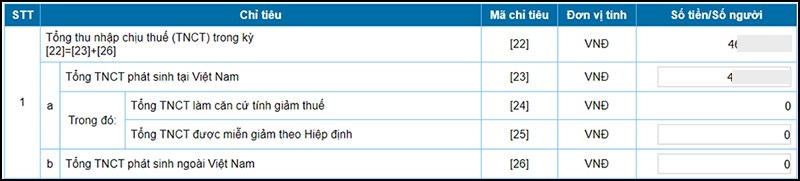

- [22]: Tổng thu nhập chịu thuế trong kỳ: [22] = [23] + [26]

- [23]: Tổng TNCT phát sinh tại Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh tại Việt Nam; bao gồm cả thu nhập chịu thuế từ tiền lương; tiền công do làm việc trong khu kinh tế và thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có).

- Bạn có thể cộng tất cả các khoản tổng thu nhập chịu thuế đã trả tại mục 16 có trên chứng từ khấu trừ thuế của các công ty đã làm việc để ra được kết quả.

- Trường hợp các công ty không trừ thuế TNCN, bạn sẽ cộng khoản tiền ở mục 16 trong chứng từ khẩu trừ thuế và khoản tiền Tổng thu nhập chịu thuế 2020 trong Thư xác nhận thu nhập 2020 sẽ ra kết quả.

Thu nhập phát sinh ở đâu thì cơ quan chi trả thu nhập xuất chứng từ cho cá nhân, cá nhân lấy thông tin về thu nhập trên các chứng từ đó nhập vào tờ khai.

Ví dụ: Trong năm 2020, Anh A làm công ty X từ tháng 1 đến tháng 4 có tổng thu nhập chịu thuế theo chứng từ là 100 triệu, làm công ty Y từ tháng 5 đến tháng 12 có tổng thu nhập chịu thuế theo chứng từ là 150 triệu, vậy chỉ tiêu số 23, anh A sẽ nhập 250.000.000 triệu đồng.

- [24]: Tổng TNCT làm căn cứ tính giảm thuế: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công mà cá nhân nhận được do làm việc trong khu kinh tế; không bao gồm thu nhập được miễn giảm theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền).

- [25]: Tổng TNCT được miễn giảm theo Hiệp Định: Là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công mà cá nhân nhận được thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có) (Không có thì không điền).

- [26]: Tổng TNCT phát sinh ngoài Việt Nam: là tổng các khoản thu nhập chịu thuế từ tiền lương; tiền công và các khoản thu nhập chịu thuế khác; có tính chất tiền lương tiền công phát sinh ngoài Việt Nam (Không có thì không điền).

Chỉ tiêu 22 - 26

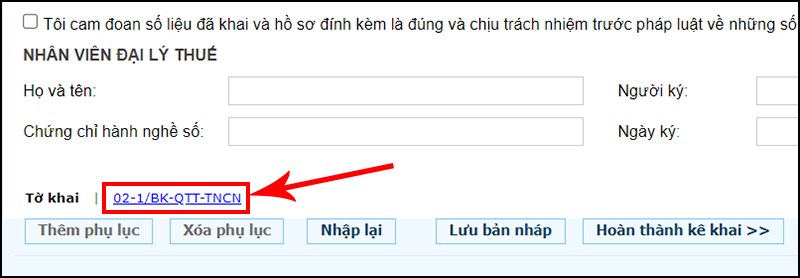

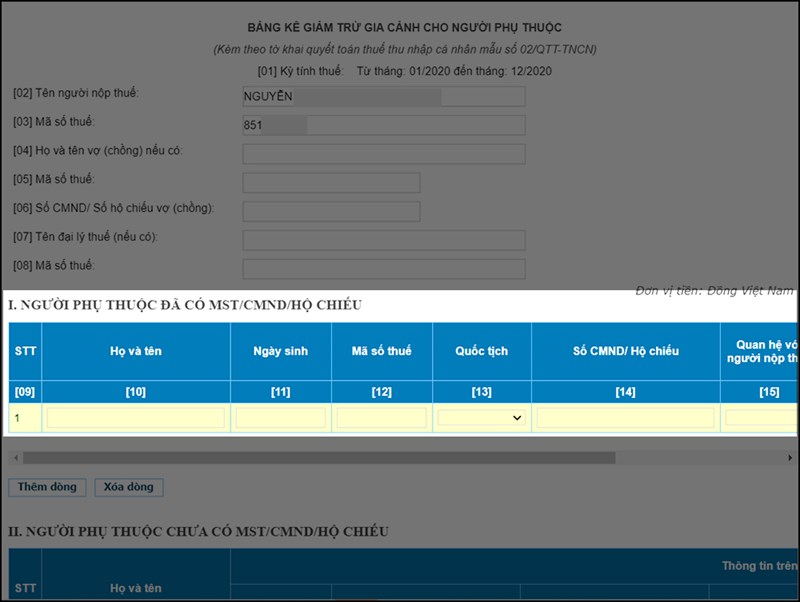

[27]: Số người phụ thuộc: Tự động tính khi được kê khai. Trường hợp đã có đăng ký người phụ thuộc với cơ quan thuế, bạn kéo xuống dưới cùng, nhấn vào 02-1/BK-QTT-TNCN để tiến hành kê khai.

Nhấn vào 02-1/BK-QTT-TNCN

Tại đây, bạn sẽ tiến hành kê khai những người đã đăng ký, bao gồm người đã có CMND/CCCD/Hộ chiếu và người chưa có CMND/CCCD/Hộ chiếu.

Bảng kê giảm trừ gia cảnh cho người phụ thuộc

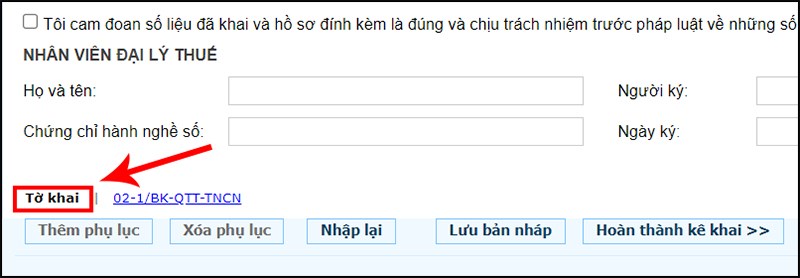

Sau khi kê khai xong, hệ thống sẽ tự động tính khấu trừ cho người phụ thuộc ở chỉ tiêu 30. Bạn kéo xuống dưới, nhấn vào Tờ khai để quay trở lại tờ khai ban đầu và điền các thông tin tiếp theo.

Nhấn vào Tờ khai để quay trở lại

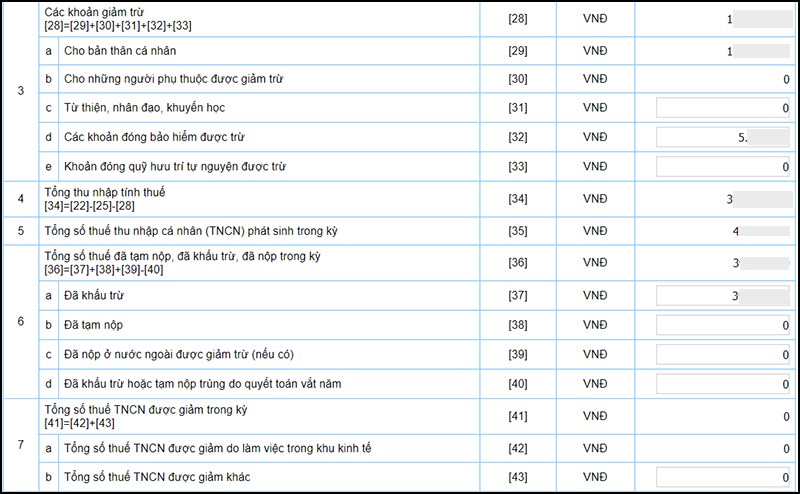

[28], [29], [30]: Hệ thống tự động tính.

[31]: Từ thiện, nhân đạo, khuyến học: là các khoản chi đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn; người tàn tật; người già không nơi nương tựa; các khoản chi đóng góp vào các quỹ từ thiện; quỹ nhân đạo; quỹ khuyến học được thành lập và hoạt động theo quy định của cơ quan Nhà nước (Không có thì không điền).

[32]: Các khoản đóng bảo hiểm được trừ: là các khoản bảo hiểm xã hội, bảo hiểm y tế; bảo hiểm thất nghiệp; bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

Bạn có thể tìm thấy khoản này trong chứng từ khấu trừ thuế hoặc Thư xác nhận thu nhập.

[33]: Khoản đóng quỹ hưu trí tự nguyện được trừ: là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá ba (03) triệu đồng/tháng (Không có thì không điền).

[34], [35], [36]: Hệ thống tự động tính.

[37]: Đã khấu trừ: Là tổng số thuế mà tổ chức, cá nhân trả thu nhập đã khấu trừ từ tiền lương; tiền công của cá nhân theo thuế suất Biểu thuế lũy tiến từng phần trong kỳ và tổng số thuế mà tổ chức; cá nhân trả thu nhập đã khấu trừ theo thuế suất 10% trong kỳ; căn cứ vào chứng từ khấu trừ thuế của tổ chức, cá nhân trả thu nhập.

Bạn có thể lấy thông tin này trên chứng từ khấu trừ, mục 17. Hoặc trong thư xác nhận thu nhập, mục TNCN đã tạm thu.

[38]: Đã tạm nộp: Là số thuế cá nhân trực tiếp kê khai và đã tạm nộp tại Việt Nam; căn cứ vào chứng từ nộp thuế vào ngân sách nhà nước.

[39]: Đã nộp ở nước ngoài được giảm trừ (nếu có): là số thuế đã nộp ở nước ngoài được xác định tối đa bằng số thuế phải nộp tương ứng; với tỷ lệ thu nhập nhận được từ nước ngoài so với tổng thu nhập nhưng không vượt quá số thuế là [35] x {[26]/([22] –[25])}x 100%.

[40]: Đã khấu trừ hoặc tạm nộp trùng do quyết toán vắt năm: là số thuế đã khấu trừ; đã nộp thực tế phát sinh trên chứng từ đã kê khai trên Tờ khai quyết toán thuế năm trước.

[41], [42]: Hệ thống tự động tính.

[43]: Tổng số thuế TNCN được giảm khác: là số thuế được giảm do đã tính ở kỳ tính thuế trước.

Chỉ tiêu 28 - 43

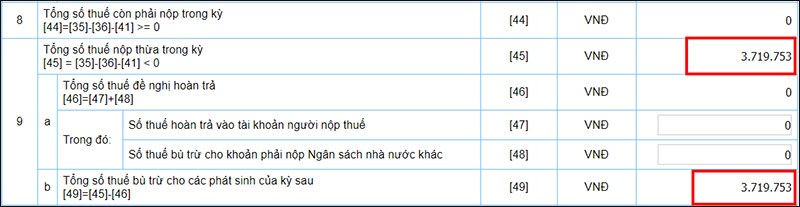

[44], [45], [46]: Hệ thống tự động tính.

- Nếu tại chỉ tiêu 44 hiển thị bằng 0, chỉ tiêu 45 là một khoản nhất định, thì bạn được hoàn thuế TNCN đã nộp dư tương ứng ở chỉ tiêu 45.

- Ngược tại, thuế TNCN bạn đóng vẫn chưa đủ và cần phải nộp bù theo khoản phí hiển thị ở mục 44.

[47]: Số thuế hoàn trả vào tài khoản người nộp thuế: cá nhân có số thuế nộp thừa nếu muốn đề nghị hoàn trả thì phải nhập vào ô này, nếu không đề nghị hoàn trả thì không nhập.

[48]: Số thuế bù trừ cho khoản phải nộp Ngân sách nhà nước khác: cá nhân có số thuế nộp thừa và đề nghị bù trừ cho các khoản phải nộp Ngân sách nhà nước khác (bao gồm khoản nợ ngân sách, khoản phát sinh phải nộp của các loại thuế khác như giá trị gia tăng, môn bài, tiêu thụ đặc biệt…) thì ghi vào chỉ tiêu này.

[49]: Hệ thống tự động tính.

Chỉ tiêu 44 - 49

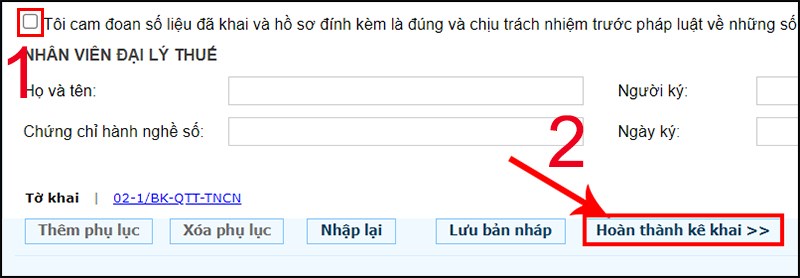

Bước 7: Lúc này, các thông tin bạn điền đã đầy đủ, hệ thống sẽ tự động tính những mục còn lại. Bạn kiểm tra lại toàn bộ thông tin một lần nữa. Sau đó, kéo xuống dưới tick chọn ô "Tôi cam đoan số liệu..." và chọn Hoàn thành kê khai.

Tick chọn ô Cam kết và chọn Hoàn thành kê khai

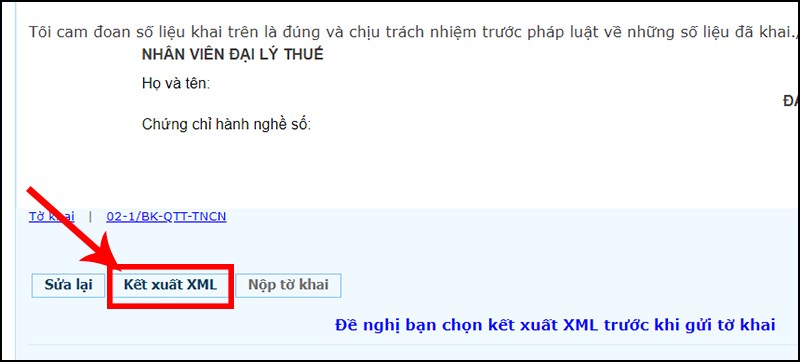

Bước 8: Kiểm tra xem thông tin tờ khai có đúng hay chưa. Sau đó, kéo xuống dưới và chọn Kết xuất XML. Tờ khai của bạn sẽ được lưu về máy.

Chọn Kết xuất XML

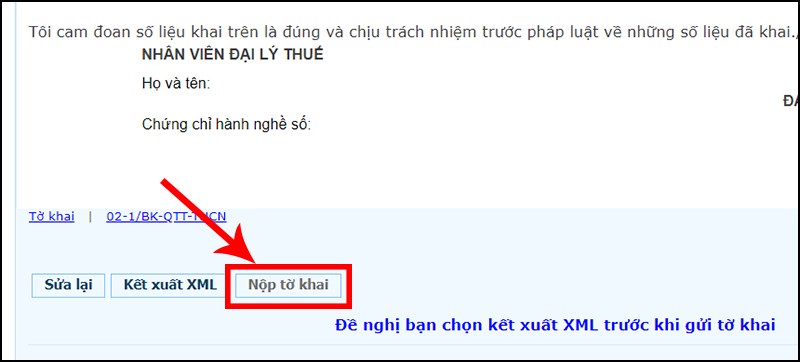

Bước 9: Tiếp theo, bạn chọn Nộp tờ khai.

Chọn Nộp tờ khai

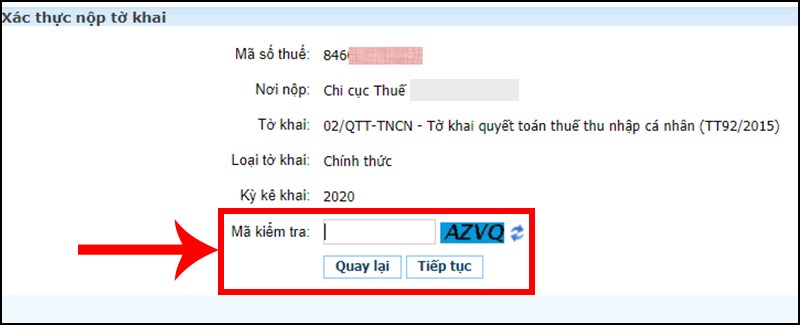

Bước 10: Nhập mã kiểm tra và nhấn Tiếp tục. Nếu thông tin đúng và đầy đủ, hệ thống sẽ thông báo nộp thành công.

Nhập mã kiểm tra và nhấn Tiếp tục để hoàn thành tờ khai

Sau khi hoàn tất, cơ quan thuế sẽ tiếp nhận yêu cầu hoàn thuế của bạn, nếu có sai sót CQT sẽ liên hệ với bạn để bổ sung hồ sơ, nên hãy lưu ý nhé!

VI. Thời gian giải quyết hồ sơ hoàn thuế

Luật quản lý thuế 78/2006/QH11 quy định, sau khi người nộp thuế đã nộp đầy đủ hồ sơ, thực hiện đầy đủ các bước theo quy trình thì:

- Trường hợp hồ sơ hoàn thuế thuộc đối tượng hoàn thuế trước kiểm tra sau thì thời gian hoàn thuế là 06 ngày.

- Trường hợp hồ sơ hoàn thuế thuộc đối tượng kiểm tra trước hoàn thuế sau thì thời gian hoàn thuế là 40 ngày.

- Trường hợp hồ sơ hoàn thuế đã có xác nhận nộp thừa của cơ quan nhà nước có thẩm quyền thì thời gian hoàn thuế là 05 ngày. Trường hợp này, cơ quan thuế không thực hiện phân loại hồ sơ thuộc diện: hoàn thuế trước, kiểm tra sau; kiểm tra trước, hoàn thuế sau (Theo quy định tại điểm c khoản 3 Điều 58 Thông tư 156/2013/TT-BTC).

Thông thường thì ngày cuối cùng trong thời gian giải quyết hoàn thuế TNCN, bạn sẽ nhận được khoản tiền này.